原标题:声迅转债:安防解决方案和运营服务提供商(东吴固收李勇 陈伯铭)20221231

报告摘要

事件:

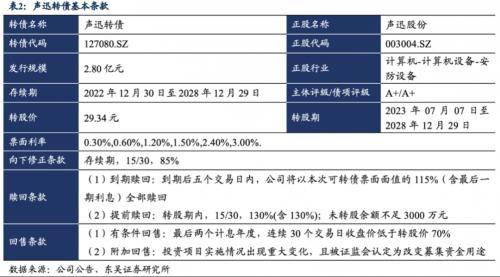

■声迅转债(127080.SZ)于2022年12月30日开始网上申购:总发行规模为2.80亿元,扣除发行费用后的募集资金净额用于声迅华中区域总部(长沙)建设项目及声迅智慧安检设备制造中心建设项目。

■当前债底估值为72.82元,YTM为3.29%。声迅转债存续期为6年,中证鹏元资信评估股份有限公司资信评级为A+/A+,票面面值为100元,票面利率第一年至第六年分别为:0.30%、0.60%、1.20%、1.50%、2.40%、3.00%,公司到期赎回价格为票面面值的115.00%(含最后一期利息),以6年A+中债企业债到期收益率9.02%(2022-12-26)计算,纯债价值为72.82元,纯债对应的YTM为3.29%,债底保护一般。

■当前转换平价为103.17元,平价溢价率为-3.07%。转股期为自发行结束之日起满6个月后的第一个交易日至转债到期日止,即2023年07月07日至2028年12月29日。初始转股价29.34元/股,正股声迅股份12月26日的收盘价为30.27元,对应的转换平价为103.17元,平价溢价率为-3.07%。

■转债条款中规中矩,总股本稀释率为10.44%。下修条款为“15/30,85%”,有条件赎回条款为“15/30、130%”,有条件回售条款为“30、70%”,条款中规中矩。按初始转股价29.34元计算,转债发行2.80亿元对总股本稀释率为10.44%,对流通盘的稀释率为22.04%,对股本有一定的摊薄压力。

观点:

■我们预计声迅转债上市首日价格在122.09~136.02元之间,我们预计中签率为0.0008%。综合可比标的以及实证结果,考虑到声迅转债的债底保护性一般,评级和规模吸引力一般,我们预计上市首日转股溢价率在25%左右,对应的上市价格在122.09~136.02元之间。我们预计网上中签率为0.0008%,建议积极申购。

■声迅股份是一家有核心技术和关键产品的安防运营服务商。公司主要从事安防技术服务,安防产品研发、生产和销售,安防工程系统集成三大方面的业务,拥有北京、湖南、江苏、重庆、陕西等多家分子公司。

■2017年以来公司营收有所波动,2017-2021年复合增速为-4.86%。自2017年以来,公司营业收入总体呈现波动下行态势,同比增长率“V型”波动,2017-2021年复合增速为-4.86%。2021年,公司实现营业收入3.08亿元,同比增加0.12%。与此同时,归母净利润也不断浮动,2017-2021年复合增速为-13.02%。2021年实现归母净利润0.40亿元,同比减少39.51%。

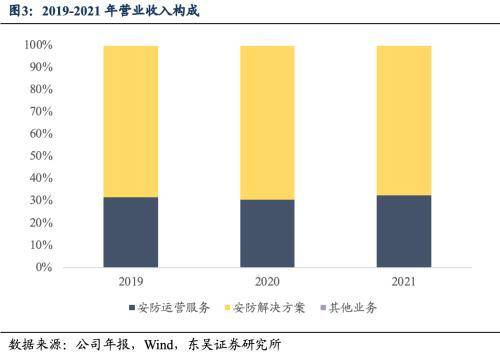

■公司营业收入主要来源于安防运营服务和安防解决方案,营收结构稳定。2019-2021年公司营业收入分别为36,464.46万元、30,798.79万元和30,834.96万元。在疫情冲击和经济下行的压力下,公司2020年实现营业收入较上年下降15.54%。2021年度较2020年度,营业收入增长比较平稳。

■公司销售净利率和毛利率波动下行,销售费用率波动上升,财务费用率先升后降,管理费用率先降后升。2017-2021年,公司销售净利率分别为19.44%、23.37%、21.18%、22.88%和13.73%,销售毛利率分别为46.85%、47.64%、49.03%、43.92%和39.61%。

■风险提示:申购至上市阶段正股波动风险,上市时点不确定所带来的机会成本,违约风险,转股溢价率主动压缩风险。

正文

1. 转债基本信息

当前债底估值为72.82元,YTM为3.29%。声迅转债存续期为6年,中证鹏元资信评估股份有限公司资信评级为A+/A+,票面面值为100元,票面利率第一年至第六年分别为:0.30%、0.60%、1.20%、1.50%、2.40%、3.00%,公司到期赎回价格为票面面值的115.00%(含最后一期利息),以6年A+中债企业债到期收益率9.02%(2022-12-26)计算,纯债价值为72.82元,纯债对应的YTM为3.29%,债底保护一般。

当前转换平价为103.17元,平价溢价率为-3.07%。转股期为自发行结束之日起满6个月后的第一个交易日至转债到期日止,即2023年07月07日至2028年12月29日。初始转股价29.34元/股,正股声迅股份12月26日的收盘价为30.27元,对应的转换平价为103.17元,平价溢价率为-3.07%。

转债条款中规中矩。下修条款为“15/30,85%”,有条件赎回条款为“15/30、130%”,有条件回售条款为“30、70%”,条款中规中矩。

总股本稀释率为10.44%。按初始转股价29.34元计算,转债发行2.80亿元对总股本稀释率为10.44%,对流通盘的稀释率为22.04%,对股本有一定的摊薄压力。

2.投资申购建议

我们预计声迅转债上市首日价格在122.09~136.02元之间。按声迅股份2022年12月26日收盘价测算,当前转换平价为103.17元。

1)参照平价、评级和规模可比标的华锐转债(转换平价85.56元,评级A+,发行规模4.00亿元)、山石转债(转换平价84.14元,评级A+,发行规模2.67亿元)、阿拉转债(转换平价88.33元,评级A+,发行规模3.87亿元),12月26日转股溢价率分别为49.70%、56.60%、53.03%。

2)参考近期上市的豪能转债(上市日转换平价81.38元)、宏图转债(上市日转换平价86.59元)、福22转债(上市日转换平价90.59元),上市当日转股溢价率分别为35.52%、35.90%、31.27%。

3)以2019年1月1日至2022年3月10日上市的331只可转债为样本进行回归,构建对上市首日转股溢价率进行预测的模型,解释变量为:行业转股溢价率(x_1)、评级对应的6年中债企业债上市前一日的到期收益率(x_2)、前十大股东持股比例(x_3)和上市前一日中证转债成交额取对数(x_4),被解释变量为上市首日转股溢价率。得出的最优模型为:y=-89.75+0.22x_1-1.04x_2+0.10x_3+4.34x_4。该模型常数项显著性水平为0.001其余系数的显著性水平为0.1、0.05、0.05和0.001。基于我们已经构建好的上市首日转股溢价率实证模型,其中,计算机行业的转股溢价率为21.91%,中债企业债到期收益为9.02%,2022年三季报显示声迅股份前十大股东持股比例为70.38%,2022年12月26日中证转债成交额为47,502,758,775元,取对数得24.58。因此,可以计算出声迅转债上市首日转股溢价率为19.42%。

综合可比标的以及实证结果,考虑到声迅转债的债底保护性一般,评级和规模吸引力一般,我们预计上市首日转股溢价率在25%左右,对应的上市价格在122.09~136.02元之间。

我们预计原股东优先配售比例为71.11%。声迅股份的前十大股东合计持股比例为70.38%(2022/09/30),股权较为集中。假设前十大股东80%参与优先配售,其他股东中有50%参与优先配售,我们预计原股东优先配售比例为71.11%。

我们预计中签率为0.0008%。声迅转债发行总额为2.80亿元,我们预计原股东优先配售比例为71.11%,剩余网上投资者可申购金额为0.81亿元。声迅转债仅设置网上发行,近期发行的华亚转债(评级A+,规模3.40亿元)网上申购数约1030.86万户,汇通转债(评级AA-,规模3.60亿元)1078.87万户,漱玉转债(评级AA-,规模8亿元)1080.79万户。我们预计声迅转债网上有效申购户数为1063.51万户,平均单户申购金额100万元,我们预计网上中签率为0.0008%。

3. 正股基本面分析

3.1 财务数据分析

声迅股份是一家有核心技术和关键产品的安防运营服务商。公司主要从事安防技术服务,安防产品研发、生产和销售,安防工程系统集成三大方面的业务,拥有北京、湖南、江苏、重庆、陕西等多家分子公司。公司是北京市安全防范报警与安检工程技术研究中心的依托单位,先后承担了国家863计划,“十五”科技攻关计划、“十二五”科技支撑计划等课题30余项,拥有50余项自主知识产权,主参编《城市监控报警联网系统》等国家、行业和地方系列标准40余项。与俄罗斯、德国、意大利、芬兰、日本、中科院、清华大学等国内外科研机构建立了长期广泛的合作关系,积极开展安防前沿技术研究和科研成果转化。

2017年以来公司营收有所波动,2017-2021年复合增速为-4.86%。自2017年以来,公司营业收入总体呈现波动下行态势,同比增长率“V型”波动,2017-2021年复合增速为-4.86%。2021年,公司实现营业收入3.08亿元,同比增加0.12%。与此同时,归母净利润也不断浮动,2017-2021年复合增速为-13.02%。2021年实现归母净利润0.40亿元,同比减少39.51%。公司营业收入主要来自于安防解决方案及安防运营服务收入。2020年,面对突如其来的新冠疫情和复杂严峻的经济形势,公司积极应对,科学统筹疫情防控与复工复产工作,取得了一定的成绩。但在疫情冲击和经济下行的压力下,公司全年实现营业收入30,798.79万元,较上年下降15.54%,实现归属于母公司所有者的净利润6,615.07万元,较上年下降9.79%。2021年度,公司实现归属于母公司所有者的净利润4,001.33万元,较上年下降了39.51%,主要是由于当期毛利率下滑及信用减值损失加大导致的。

公司营业收入主要来源于安防运营服务和安防解决方案,营收结构稳定。2019-2021年公司营业收入分别为36,464.46万元、30,798.79万元和30,834.96万元。在疫情冲击和经济下行的压力下,公司2020年实现营业收入较上年下降15.54%。2021年度较2020年度,营业收入增长比较平稳。

公司销售净利率和毛利率波动下行,销售费用率波动上升,财务费用率先升后降,管理费用率先降后升。2017-2021年,公司销售净利率分别为19.44%、23.37%、21.18%、22.88%和13.73%,销售毛利率分别为46.85%、47.64%、49.03%、43.92%和39.61%。2020年度毛利下降的主要原因为在疫情冲击和经济下行的压力下,公司2020年营业收入较上年下降15.54%所致。与同行业可比公司比较,公司2019年度、2020年度毛利率高于行业水平。2019-2021年度,公司主营业务毛利率下降主要系公司收入构成出现了变化,毛利相对较低的智能监控报警系统业务占比逐年提高,2019-2021年度,监控报警系统业务收入占比分别为17.06%、37.78%和42.48%。2020年度较2019年度公司销售费用增加294.31万元,增幅为13.11%,主要是由于公司在2020年度强化了营销体系建设,销售人员增加所致。2020年度公司财务费用较高,主要是由于当年公司利息支出及手续费增加所致。2021年度公司财务费用较低,一方面是由于公司当年偿还了所有短期借款,降低了利息支出,另一方面公司因为结构性存款业务增加了较多利息收入。管理费用2020年度较2019年度减少453.52万元,降幅为17.35%,主要是职工薪酬降低较多所致。管理费用2021年较2020年度增加370.21万元,增幅17.13%,主要是由于当期股权激励及房租物业费用增加所致。

注:图4-7中的行业平均线,均是通过计算申万二级行业指数的各项费用和主营收入的比值,得到相应的费用率,而不是单个公司的额相应费用率的加权平均,这种计算方法在行业集中度比较高的时候,可能会突出主营收入较大的公司的影响,弱化主营收入较小的公司的影响。

3.2 公司亮点分析

公司不断研发完善新产品,不断获得新客户和新市场。2022年1-9月,公司积极拓展业务领域,加大物联网安防领域投入,开发包括无人机反制系统产品、大型交通枢纽综合安防平台、网络安全运营服务等新业务,以智能监控报警与智慧安检业务作为突破口,不断拓展新的行业应用场景和行业赛道,在智慧医疗、智慧小区、智慧教育、智慧停车、智慧交通、智慧机场等领域不断研发完善新的产品和系统解决方案,不断创新运营服务模式,不断获得新客户和新市场。

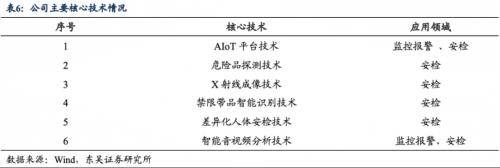

公司作为智能联网安检机的提出者和引领者,拥有国家重点新产品新技术。在危险品探测技术领域,拥有国家重点新产品新技术4项。公司基于FAIMS的爆炸物探测仪,是国内在危险品检测领域FAIMS唯一商用产品,填补了国内空白,是科技部国家重点新产品。公司作为智能联网安检机的提出者和引领者,拥有国家重点新产品新技术4项。在禁限带品智能识别技术领域,公司主编《大型群众性活动安全检查规范》、《城市轨道交通安全防范要求》,拥有国家重点新产品新技术1项。在差异化人体安检技术领域,公司已累计申请专利10项,其中发明专利2项;国家重点新产品新技术2项。在智能音视频分析技术领域,公司累计申请该领域专利4项,其中发明专利2项;国家重点新产品新技术2项。

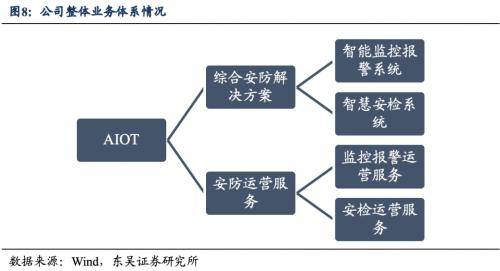

公司形成了系统建设与运营服务一体化服务模式,安防解决方案与安防运营一体化的业务模式。在服务模式方面,公司形成了系统建设与运营服务一体化服务模式。具备为客户提供包括前期解决方案设计、核心软硬件产品配套到集成以及后续值机、监控、巡防、报警、处警、接警、设备维保、咨询培训等运维服务在内的一体化服务的能力。公司通过前期为客户提供安防系统建设,基于对系统及平台技术的熟悉和专业把控性,能够更准确更高效的提供后续运营服务;同时又通过为客户提供已建系统的运营服务,深度了解客户需求,不断迭代更新解决客户痛点的定制化解决方案。公司安防系统建设及运营服务相互促进,为客户创造良好的一体化服务体验,增强客户粘性,提高了公司的议价能力。

公司目前所处行业前景良好,我国安防市场需求依然旺盛。公司经营管理团队、核心技术团队、销售团队均保持稳定,公司的长期经营能力和竞争力未受到重大不利影响。公司拥有智能核警、图像分析、行为识别、图像质量智能诊断、智能音视频分析等智能技术,针对不同客户的应用需求,开发了满足行业特定需求的物联网平台,积累了报警子系统、视频监控子系统、音频子系统、出入口子系统、安防综合管理平台软件、智慧安检产品和系统、安全用电系统等七大类产品和系统,通过“关键核心+大协同+专业化”的业务模式,为不同行业客户提供定制化的整体解决方案。

4. 风险提示

申购至上市阶段正股波动风险,上市时点不确定所带来的机会成本,违约风险,转股溢价率主动压缩风险。

来源:券商研报精选返回搜狐,查看更多

责任编辑: